La cadena de valor del maíz flint y su relación con la economía y el desarrollo regional Argentino

Autor: MAIZAR / Fecha: 08/05/06

La cadena de valor del maíz flint y su relación con la economía y el

desarrollo regional Argentino

Introducción

La cadena de maíz Argentino ha mantenido por más de 100 años una dinámica subdivisión y diferenciación de sus productos. Buscando con intensidad nuevos usos y nuevas formas de producir y comercializar una creciente gama de productos que se sustentan en un conjunto cada vez más variado de maíces. Hoy no podemos hablar de "el maíz" como si fuera un único producto. Muchos de estos maíces y la cadena de valor que crearon son la llave de muchas economías regionales de la Argentina. Históricamente el maíz era un solo producto. La Argentina produjo y exportó desde fines del siglo 19 el "maíz plata" y por éste recibió siempre una alta valoración.

Gracias al trabajo de las instituciones públicas y privadas de la Argentina y a los integrantes de la cadena del maíz surgieron los maíces diferenciados que conocemos hoy: dent, semi dent, alto oleico, alta amilosa, flint, plata, pisingallo, etc. La Argentina lidera varios de estos mercados a nivel mundial, que a nivel local aumentan la competitividad de las industrias que los requieren como materia prima (moliendas húmeda y seca, ganadería, lechería, avicultura, etc.)

La obtención de cada uno de ellos, su procesamiento y comercialización adoptó una identidad propia y más compleja que el maíz tradicional. Es por esto que toda la cadena productiva de cada uno de estos maíces tiene un funcionamiento mucho más dinámico que la de otras commodities.

Esta capacidad de generar empleo, inversión, desarrollo regional y nuevas

oportunidades para más personas abarca todos los eslabones de la cadena desde

la ciencia y tecnología necesarios para desarrollarlos, hasta el consumidor

final.

Reseña de la Cadena del MAIZ FLINT

Desde el punto de vista de la Ciencia y Tecnología, el primer eslabón de la cadena de valor del maíz flint: El Sistema Científico y Tecnológico Argentino, tanto público como privado, ha mantenido un nivel alto de desarrollo de investigación y desarrollo de germoplasma vinculado al maíz flint. Con el correr de los años, esto permitió que el maíz flint salga de la zona núcleo, y se transforme en el maíz de mayor importancia para su producción en zonas marginales, no típicamente maiceras y en general más pobres que la zona central de la pampa húmeda.

De esta forma fueron involucrándose Universidades y Centros de Investigación regionales, y consecuentemente los sistemas educativos de esas regiones se han reforzado por la existencia de investigadores, científicos, asesores y técnicos de un nivel superior.

El impacto del desarrollo científico y tecnológico de esta cadena se ve

reflejado en la presencia regional de investigadores que aportan sus

conocimientos al sistema educativo local. En consecuencia, un sistema educativo

donde conviven investigadores que desarrollan tecnologías para los problemas de

su región tiene como resultado jóvenes con mayor nivel educativo y estos se

transforman en adultos con mayores posibilidades de desarrollo personal,

profesional y laboral.

El segundo eslabón de la cadena del flint: Provisión de Insumos, muestra con claridad las posibilidades que genera la diferenciación y descomoditización de los productos agrícolas. Encontramos en todo el territorio semilleros, en general pequeños o medianos especializados en este tipo de maíz, con líneas de investigación y salida al mercado de productos cada vez más modernos. Muchos de estos han trabajado durante décadas para ver que hoy sus líneas de germoplasma son de interés de semilleros de otras partes del mundo, creando una nueva posibilidad de negocios para la Argentina en el exterior.

La semilla cuesta la mitad que los híbridos transgénicos de última generación, lo que incentiva su uso en zonas fuera de la zona típica maicera: La Pampa, San Luis, Norte de Córdoba, el NOA, y el NEA.

Los semilleros involucrados en la producción de estas semillas de maíz colorado no OGM son en su mayoría Argentinos:

Produsem S.A.

Rusticana S.A.

Ayerza Semillas S.A.

SPS S.A.

Dow AgroSciences Argentina S.A.

Syngenta Seeds S.A.

Dinardo

Llorente

Maranessi

Nidera S.A.

Todos estos semilleros agregan valor a sus semillas realizando la trazabilidad desde los parentales con los que se producen los híbridos comerciales, para de esta manera certificar la calidad no OGM al Productor y así poder asegurar en origen que el negocio se podrá iniciar. La certificación de la semilla se realiza con un contenido de OGM menor a 0,1%

Con respecto al cuidado del cultivo, el maíz flint requiere de una

certificación y auditoría de cultivos, que condujo a la creación de muchas

empresas dedicadas a auditarlos y garantizar la trazabilidad requerida por los

mercados, con una consecuente generación de empleos intelectualmente

intensivos. De áreas del conocimiento tan variadas como la informática, la

geografía, las imágenes satelitales, la climatología, la ingeniería, la

agronomía, etc.

Si nos centramos en el nivel de la Producción Agropecuaria, el tercer eslabón de la cadena, el maíz flint brinda la posibilidad de hacer maíz en zonas donde el cultivo no estaba difundido por su menor costo de implantación. Su mayor valor por tonelada permite costear fletes más largos y las otras dificultades encontradas en las regiones marginales de nuestro país.

Para cubrir el volumen comercializado se siembran anualmente alrededor de 100.000 hectáreas y para sembrar esta superficie se utiliza la misma cantidad de bolsas de semilla de maíz.

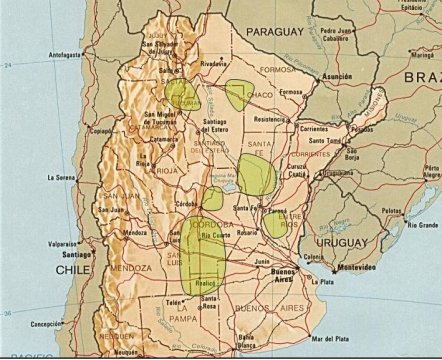

Debido a los bajos rendimientos que producen los híbridos de maíz colorado y al aislamiento necesario para lograr los bajo niveles de OGM, la siembra de ellos se realiza en zonas marginales. En el siguiente mapa vemos la localización del cultivo en el país.

Más de un 70% de la superficie que se encuentra sembrada con este tipo de híbridos pertenece a pequeños y medianos productores. Debido a la complejidad de la preservación de identidad, es un negocio que los grupos grandes de siembra dejan de lado, inclinándose más por los maíces commodity.

La preservación de identidad en este caso implica, lotes con aislamientos

mayores a 200 mts. de otro maíz, limpieza de sembradora, limpieza de

cosechadora y limpieza de camiones, además de la toma de datos de todos los

procesos.

Rendimientos y Negocio

Los rendimientos oscilan entre los 4.500 y 6.500 Kg. Entonces, a pesar de el premio de entre 6 y 12 U$S por sobre la pizarra que el productor recibe por sembrar este tipo de híbridos y mantener la identidad, el negocio de maíz en esas zonas no llega a ser del todo rentable y finalmente se lo reemplazará por otro cultivo, de esta forma, se produciría una alteración en la rotación de cultivos y con esta el daño al suelo.

El sobreprecio recibido por el productor por un lado premia la preservación de identidad y por el otro compensa el diferencial negativo de rendimiento a campo. Es por esto que, una reducción en la imposición a la exportación de este tipo de granos será beneficiosa para el desarrollo de zonas marginales y la preservación de sus suelos.

Estos maíces son muy valorados por la industria de molienda seca y por la

industria avícola. Por lo tanto, posibilita a los productores desarrollar en

sus campos un producto de mayor valor por tonelada, que demanda un mayor cuidado

y, en consecuencia, más empleados y mejor capacitados que los requeridos por

otros cultivos convencionales.

Respecto al cuarto eslabón de la cadena, la Comercialización y Acopio, al ser el flint un maíz altamente valorado, tanto en el mercado interno como en el externo, todo aquello referido a la logística del cultivo, su transporte y acopio requieren de un sistema de controles y auditorías que exige personal altamente capacitado, tanto camioneros, como lavaderos de camiones, sistemas de norias, tolvas, acoplados, cosechadoras, etc.

Una mínima contaminación puede destruir todo el valor agregado que paga el consumidor por este tipo de maíz. Por lo tanto, la capacitación de todas las personas involucradas en la cadena de valor es indispensable para que el maíz flint y sus subproductos (harinas, trozos, etc.) lleguen al consumidor más exigente con las características de calidad esperadas.

Su color y su mayor dureza hacen que siga siendo importado en Europa, donde es conocido como Maíz Plata de origen Argentino y se destina a la fabricación de cereales de desayuno de alta calidad.

Europa es excedentaria en maíz común, especialmente desde la incorporación de 10 países más o sea la UE 25, aun así sigue importando este cupo de Argentina, por que no ha logrado en toda la Comunidad y con la enorme trayectoria agrícola de la misma, un producto final como el enviado por nuestro país. Los destinos principales son España, Holanda, Bélgica y Gran Bretaña.

El volumen exportado es de alrededor de 450 mil toneladas, con un precio Índice de U$S 93, por lo tanto, en concepto de retenciones se pagan aproximadamente U$S 8.370.000 anuales. Si este gravamen se bajara a la mitad la recaudación sería de unos U$S 4.000.000 menos.

El pedido esta basado en un monto limitado que va a Europa con certificado oficial de SENASA que fija los parámetros para definir lo que debe considerarse un maíz Flint, cosa que no sucede con los otros maíces. Por ejemplo flotación, aspecto visual, pH, etc.

Es clave la expansión del mercado, ya que si este maíz dejara de

producirse, perderíamos estas toneladas para exportar. Este año se producirán

mundialmente alrededor de 700 millones de toneladas de maíz común.

El quinto y último eslabón de la cadena, es el de la Industrialización. El maíz flint tiene características muy particulares para la industria de la molienda seca. Para esta industria, el maíz flint es clave, porque produce la polenta de mayor calidad, y permite la producción de trozos o grits, que son el insumo básico para la industria de los corn flakes, cereales de desayuno y barras de cereal.

La molienda seca agrega valor a lo largo del proceso de elaboración de los distintos productos, tiene la característica diferencial de su atomización a nivel país, ya que sus más de 70 molinos cubren una importante cantidad de localidades en ocho provincias argentinas, dinamizando las economías de las regiones donde se encuentra presente.

El grano de maíz flint es transformado en una creciente y variada gama de productos de valor. El maíz comprado a 200$ por tonelada, es elaborado y exportado a $590/$740 por tonelada, lo que implica más de un 200% de agregación de valor.

Por lo tanto, el arancel actual no solamente grava en un 20% al grano de maíz, sino que también grava la mano de obra, la electricidad, el combustible, envases, fletes internos y los impuestos que se aplican a todos estos gastos.

Esta industria también abona el 20% de derechos sobre los gastos fobing: Terminal Handling Charge (THC), Toll (Peaje Río de la Plata), Consolidado del Contenedor, Recepción del Contenedor (T7), Tasa a las cargas (AGP). Estos gastos implican U$S 48 por tonelada.

Si la Argentina exporta granos para procesarlos en otros países, estos son embarcados a granel en bodegas, si lo que se exporta es grano procesado, como los productos de la Molienda Seca, deben ser embarcados en contenedores indefectiblemente. Los gastos fobing de una exportación en bodega no superan los U$S 8 por tonelada. Así, podemos observar que hay U$S 40 de diferencia por tonelada, más el 20 % de Derechos de Exportación.

A pesar de todas estas realidades hoy un paquete de polenta de 500 grs. consolidado en un contenedor paga los mismos Derechos de Exportación que un maíz embarcado en una bodega.

Esta desprotección se potencia cuando llegamos a los mercados consumidores: la Unión Europea compra a la Argentina entre 400.000 y 500.000 toneladas de maíz colorado duro por año para abastecer sus molinos de molienda seca. Esa tonelada de maíz paga un Derecho de Importación que oscila entre los 35 y los 45 euros por tonelada, pero los productos derivados de la Molienda Seca pagan 174 euros de Derechos de Importación, lo que arroja una protección para los molinos europeos de 129/139 euros por tonelada exportada.

La Molienda Seca en la Argentina está formada por un conjunto de más de 70

molinos que dan trabajo a más de 3.200 personas en forma directa. La diáspora

de Molinos abarca localidades de la Provincia de Buenos Aires como: Salto

Argentino, Alberti, San Pedro, Chivilcoy, Rojas, Chacabuco, Villa Ramallo, Munro.

En la provincia de Córdoba: Río Cuarto, Vicuña Mackenna, Jesús María, Gral.

Roca, Río Segundo. En la Provincia de Entre Ríos: Gualeguaychú, San Salvador,

Concordia, Rosario del Tala, Paraná, Cerrito. En la Provincia de Santa Fe:

Alvarez, Alvear, Reconquista, Sanford, Amstrong. Por solo citar algunas de las

provincias involucradas.

Es de remarcar la importancia que tiene la Molienda Seca en cada una de las localidades donde está presente, en muchas de las cuales es la única industria, ya que es un factor dinamizador de las economías regionales. La gran mayoría de estas son PyMes, con un marcado acento en empresas de índole familiar.

En el cuadro siguiente podemos observar lo sucedido con las exportaciones de las diferentes posiciones arancelarias que componen los productos de esta industria.

|

POSICIÓN |

AÑO |

PESO |

MONTO FOB |

|

1102200 |

2000 |

17.742.783 |

$3.959.338 |

|

Harina |

2001 |

17.625.416 |

$3.567.407 |

|

|

2002 |

18.295.000 |

$3.391.242 |

|

|

2003 |

21.338.510 |

$3.803.466 |

|

|

2004 |

20.487.157 |

$3.893.636 |

|

|

|

|

|

|

11031300 |

2000 |

8.894.190 |

$1.779.740 |

|

Sémola o

polenta |

2001 |

5.345.174 |

$1.137.016 |

|

|

2002 |

6.052.000 |

$1.031.249 |

|

|

2003 |

3.229.200 |

$622.557 |

|

|

2004 |

3.588.461 |

$738.726 |

|

11042300 |

2000 |

8.937.500 |

$2.214.019 |

|

Trozos |

2001 |

5.559.113 |

$1.222.419 |

|

|

2002 |

6.188.220 |

$1.413.691 |

|

|

2003 |

8.771.610 |

$2.173.690 |

|

|

2004 |

8.196.548 |

$2.031.550 |

La única posición que aumentó su volumen entre el año 2000 y el año 2004 fue la harina en un 15,47%, pero disminuyó tanto su monto facturado un 1,66% como el precio por tonelada un 14,83%.

El volumen de sémola exportado se derrumbó en un 59,66%. Así, el monto FOB facturado bajó un 58,49%, mientras el precio aumentó un 2.88%.

Los trozos también disminuyeron su volumen en un 8,29% y el monto en un 8,24%, mientras que el precio por tonelada se mantuvo constante. Hay que destacar en esta posición arancelaria que el principal exportador argentino perdió su provisión más importante en Venezuela a manos de industrias brasileñas para todo el corriente año.

Los productos de esta industria que llegan al consumidor se dividen en tres grupos:

1. Harinas: Este producto no llega al consumidor Argentino, es exportado para consumo en países de África. Los remanentes no exportados son utilizados como forraje para animales de granja.

2. Sémolas o polenta: Este bien es uno de los de más bajo consumo en la

canasta básica alimentaria, y su consumo es equivalente al de la sal de mesa.

También, es para destacar, que el precio de este bien difícilmente pueda

modificarse debido a la gran competencia que existe en el mercado. A pesar de

esto, los integrantes de la Cámara de la Molienda Seca están en condiciones de

garantizar que el precio de este bien no sufrirá aumentos al consumidor.

3. Trozos o grits: son utilizados para la producción de snacks, copos de cereal y barras de cereal. El trozo o grit es un componente que representa un porcentaje muy pequeño del producto que llega al consumidor y en ninguno de esos productos el precio se fija sobre la base del costo de la materia prima sino de las propuestas comerciales de los consumidores y el posicionamiento de las distintas marcas.

Como puede verse más arriba, el precio del maíz colorado duro o flint y sus subproductos industriales no tienen impacto en el consumidor y en aquel producto sensible como es la polenta los productores están en condiciones de garantizar el precio estable para el consumidor.

Estos productos, valorados por el mundo, hoy están pagando retenciones que le quitan competitividad y dificultan su acceso a mercados internacionales. No debe olvidarse que, así como el maíz flint genera negocios de más valor en cada uno de los eslabones de su cadena, también permite que en nuestro país haya negocios de más valor, en la medida que pueda mantener su competitividad y que sus posibilidades de exportación no estén limitadas por las retenciones.

Además, hay que destacar los beneficios que conlleva una mayor agregación de valor dentro de las fronteras de nuestro país, pues dichos beneficios se derraman en todos los sectores de nuestra sociedad.

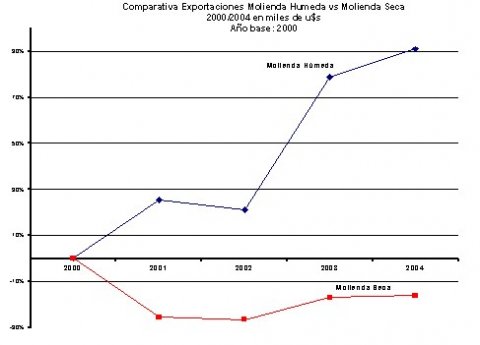

Si comparamos lo que ocurrió en el período que comprende el año 2000 al

año 2004 para todos los productos exportados por la industria de la Molienda

Húmeda, cuyo derecho de exportación es del 5%, versus los derivados de la

Molienda Seca, veremos que el total exportado en dólares creció un 91%,

mientras que los de la Molienda Seca disminuyeron un 16%.

Para una mejor visualización se adjunta el gráfico donde se comparan los

valores antes mencionados.

Más allá de poder hacer algún tipo de inferencias en lo que respecta a

habilidad comercial, desarrollo de las industrias, agresividad comercial, etc.,

es claro que el efecto de una mayor imposición arancelaria contribuyó a que la

Molienda Seca no haya podido aprovechar esta coyuntura que ha sido tan

beneficiosa para otros sectores.